プロディライト[5580]は、大阪に本社をかまえる通信サービスの会社です。

クラウドを使った電話システムを中心に成長していて、まだ若い企業ながら証券市場に上場しています。

株価はすでに将来の期待をある程度ふくんでいますが、財務の安定性や高い収益力は安心できるポイントです。

また、株主優待として年に3万円分のデジタルギフトがもらえるしくみがあり、日常生活でも使いやすい内容になっています。

配当はありませんが、優待をうまく活用できる人には魅力的な銘柄といえるでしょう。

長期的に株を持ちながら、企業の成長と優待の両方を楽しめる投資先として検討する価値があります。

株式情報

| プロディライト[5580] | 東証グロース |

| 時価総額 約27.8億円 |

株価 1,643 円

※更新:2025年9月13日

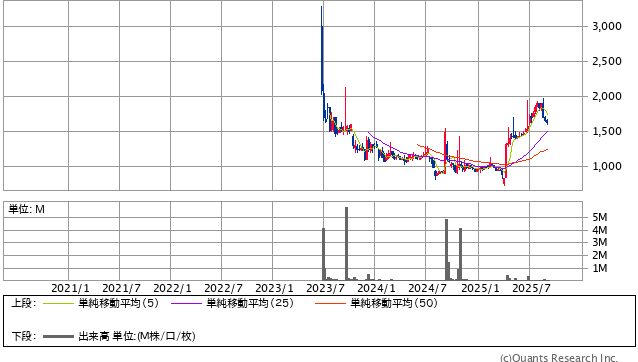

5年チャートを掲載

| 割安度 | 安全度 | 値動き傾向 | ||

| PER | PBR | 自己資本比率 | ROE | 信用倍率 |

| 22倍 | 3.0倍 | 66.4% | 20.3% | – |

| 優待&配当 | ||||

| 総合利回り | 配当利回り | 優待利回り | 権利確定月 | 優待最低取得額 |

| 4.5% | 0% | 4.5% | 2月、8月 | 657,200円 |

| 編集部おすすめ度 | 理由 |

| 財務の安定性と収益力を持ちながら、まだ規模が小さく成長段階にある企業です。株価にはすでに将来の期待が織り込まれており、割安感はあまりありませんが、クラウドPBXという成長分野で事業を展開している点は魅力です。配当はありませんが、年3万円分のデジタルギフト優待は実用性が高く、長期投資家にとって大きな魅力になります。 |

株主優待情報

プロディライトの優待はデジタルギフトです。

400株以上を6か月以上継続保有している株主が対象で、年2回・各15,000円相当(合計3万円相当)が贈られます。

デジタルギフトはAmazonギフトカード、QUOカードPay、PayPayマネーライト、dポイント、au PAYギフトカード、図書カードNEXT、Uber関連ギフト、Google Play、PlayStation、DMMほか、暗号資産(bitFlyer・CoinTrade取り扱い銘柄)などへ交換可能です。

交換先のラインアップや受け取り手順は、権利確定後に届く案内に沿ってWeb上で行います。

優待制度の新設内容と交換先の例、ならびに受け取り手順(権利確定日から3か月以内に案内発送)は公式・優待専門サイトで確認できます。

| 保有株数 | 継続保有条件 | 進呈内容 | 回数 |

|---|---|---|---|

| 400株以上 | 6か月以上 | デジタルギフト15,000円相当 | 年2回(合計30,000円相当) |

※単元は100株ですが、優待は400株以上が条件です。

権利確定日と有効期限

権利確定月は2月末と8月末です。

それぞれの権利確定後、3か月以内に優待案内が発送され、案内に記載された期限内にWebで受取手続きを行います。

受取期限や申込方法の詳細は、その都度送付される案内に従ってください。予約しないと失効してしまいます。

会社情報

プロディライトは2008年6月に設立された比較的新しい会社で、本社は大阪市中央区にあります。

設立当初はコールセンター人材派遣の業務をしていましたが、企業の電話対応をもっと便利にするため、自社で通話システムを作る方向に事業を広げてきました。

現在の主な事業は「音声ソリューション」です。

その中心となるのがクラウドPBXという仕組みで、従来オフィスに置かれていた電話交換機をインターネット上のサーバーに置き換えたものです。

同社のクラウドPBXサービス「INNOVERA(イノベラ)」を使えば、社員はスマホやパソコンから会社の番号で電話を受けたり発信したりできるようになります。

また、電話回線を直接クラウドPBXに収容できる「IP-Line」というサービスも提供しています。

これによってシステムがシンプルになり、効率的な運用が可能になります。

さらに、電話機器の販売も行っており、海外メーカーのSIP電話機を日本で扱う総代理店も務めています。

システムと機器の両方をまとめて提供できる点が強みです。

プロディライトは2023年6月に東京証券取引所グロース市場へ上場しました。

比較的若い会社ですが、すでに上場企業として投資家からの評価を受ける段階にあります。

本社のほか、東京・大阪・福岡・名古屋・札幌に拠点を持ち、全国対応をしています。

東京は中央区の日本橋茅場町、福岡は博多駅の近くにオフィスを構えています。

こうした体制により、全国の顧客にサービスを提供できる仕組みが整っています。

代表取締役社長は小南秀光氏です。

経営体制は複数の役員で支えられており、技術顧問など専門的な人材も迎えています。

売上は年々増加しており、2022年にはおよそ17億円を超える規模になりました。

急激な成長ではありませんが、着実に業績を伸ばしているのが特徴です。

また、プロディライトは軽資産型のビジネスモデルを採っています。

つまり、大きな工場や設備を必要とせず、ソフトウェアやクラウドサービスを中心に事業を展開しています。

そのため固定費が抑えやすく、利益率を高めやすい仕組みになっています。

代表的な製品は「INNOVERA」「IP-Line」に加え、最近では「Telful(テルフル)」と呼ばれる新しいサービスも登場しています。

沿革としては、2008年の創業後にコールセンター事業を行い、その後自社の通話システム開発にシフトしました。

サービスの拡充を経て、2023年に上場を果たしたという流れです。

このように、プロディライトは音声通信の分野でクラウドを活用したサービスを提供し、企業の働き方を支える存在になりつつあります。

編集部からのおすすめ情報

編集部のおすすめ:

株式情報にみる分析

プロディライトの株は、すぐに「買い」と断言できるほど強い材料がそろっているわけではありませんが、検討するに値する銘柄であることは確かです。

この会社はまだ上場から間もないため、株価の長期的なトレンドがはっきりとは出ていません。

しかし、ここ数年の業績推移や財務の安定性を見ると、成長余地が十分にある企業だと感じられます。

株価はすでに将来の成長をある程度織り込んでいるため、割安感が強いとはいえません。

一方で、自己資本比率の高さや効率的な資本活用を示す収益力は目を引くポイントです。

会社の規模はまだ大きくありませんが、軽い資産構造を生かして利益を積み重ねられる体制が整っているのは評価できます。

配当がないため、株主還元は優待に偏っています。

これをマイナスと見るか、ユニークな投資魅力ととらえるかは投資家次第です。

ただし、長期投資ではキャッシュフローによる安定した還元が望ましいため、将来的に配当が出せるかどうかは注目点になるでしょう。

また、成長市場にいる点は大きな強みです。

クラウドPBXや音声ソリューションといった分野は、リモートワークや働き方改革の広がりとともに今後もニーズが続く可能性があります。

企業が通信環境を効率化する流れは止まらず、その中で立ち位置を築いているプロディライトは、市場全体の追い風を受けやすい企業です。

一方で、規模が小さいため競争環境の変化や技術の進歩に業績が左右されやすいリスクもあります。

大企業が同じ領域に力を入れれば、価格競争やサービス競合が強まる可能性も否定できません。

つまり、プロディライトは今後の成長を期待して投資するには魅力があるが、安定性や還元力では一歩譲る銘柄だといえます。

投資を検討する際には、業績が安定して伸びているか、利益率を維持できているかを注視することが重要です。

総合すると、今すぐ積極的に買い集めるよりも、優待や成長性に魅力を感じる投資家が中長期でじっくり付き合うのに向いている銘柄です。

優待情報から見る投資おすすめ度と根拠

プロディライトの株主優待は、他の上場企業と比べても特徴がはっきりしていて、投資を検討する大きなポイントになります。

同社の優待はデジタルギフトで、400株以上を6か月以上持っている株主に対して、年2回、それぞれ15,000円分、合計で年間3万円分が贈られます。

このデジタルギフトは、AmazonギフトカードやQUOカードPay、PayPay、dポイント、図書カードなど、幅広い選択肢の中から自由に選べるようになっています。

つまり、投資家にとって「使いにくい」と感じることが少なく、実用性がとても高い優待です。

優待利回りで見ると、現状の株価ではおよそ4%台半ばとなり、これは配当がない企業であることを考えると、実質的に優待が株主還元の柱になっているといえます。

配当がゼロという点だけを見ると物足りなさを感じる人もいますが、逆にいえば優待を活用できる人にとっては十分なリターンを確保できる仕組みです。

特に日常生活で利用できる商品券やポイントに交換できる点は、投資家の満足度を高める要素になっています。

また、長期保有が条件になっているのも注目すべき点です。

6か月以上継続して400株を持ち続けることで優待がもらえるため、短期の売買をする人には不向きですが、長期的に保有する投資家には向いています。

企業側から見ても、安定株主を増やす効果があり、経営の安定につながります。

投資家にとっても、売買を繰り返すことなく持ち続けることでリターンが得られるため、長期投資のモチベーションを高める役割を果たしています。

もちろん、優待制度にはリスクもあります。

業績の変化や経営方針の見直しによって、優待の内容が変更されたり廃止されたりする可能性はゼロではありません。

特に優待利回りが高い企業ほど、制度の維持がどれだけ長く続くのかは注意して見ておく必要があります。

しかし、プロディライトは上場して間もない企業であり、優待制度を通じて投資家との関係を深めたい意図が感じられます。

したがって、短期間で廃止されるリスクは低いと考えられ、今後も一定期間は続く可能性が高いといえます。

実際にこの優待を利用する場面を考えると、日常生活での買い物やサービス利用にすぐ役立てられるため、実質的に「現金に近い価値」を持っています。

投資を長く続けるうえで、こうした使いやすい優待は生活面でのメリットが大きく、投資家に安心感を与える存在です。

総合的に見れば、プロディライトの株主優待は投資家にとって魅力的であり、長期保有を前提とするならば十分なリターンを得られる仕組みになっています。

ただし、優待だけに頼るのではなく、企業の業績や成長性を合わせて考えることが大切です。

優待の存在は投資判断の大きな後押しになりますが、あくまでも企業の将来性とセットで評価すべきです。

その点を踏まえると、優待を長期的に活用したい投資家にとって、この銘柄は検討に値するものであるといえるでしょう。

総合評価

プロディライトの株を総合的に見た場合、投資家にとっては「検討に値する水準」にあるといえます。

株式情報の面では、自己資本比率の高さや収益性の強さといったプラス要素が目立ちます。

一方で、規模がまだ小さいため、競合や技術革新の影響を受けやすいというリスクも抱えています。

株価はすでにある程度の成長期待を織り込んでおり、割安感が強いとはいえません。

そのため、長期保有を前提に腰を据えて取り組む投資が向いています。

優待については、日常的に使いやすいデジタルギフトを年3万円分受け取れるという点で、実利を重視する投資家にとって大きな魅力があります。

配当がない分を優待で補っている形ですが、利回りは4%台半ばと十分な水準です。

また、長期保有が条件となっているため、売買を繰り返す短期投資には向きませんが、優待を継続的に受け取りながら企業の成長を見守る長期投資には適しています。

これらを合わせて考えると、プロディライトは「成長期待を織り込んだ株価水準」「堅実な財務」「実用性の高い優待」という三つの要素を持ち合わせた銘柄です。