キッツ[6498]は、水やガス、薬品など「流体」を安全に流すためのバルブ(弁)をつくる国内大手のメーカーです。

世の中の表に出にくい会社ですが、ビルや工場、発電所、インフラ設備などでバルブは必ず使われます。

そのため景気の波は受けつつも、生活や産業が続く限り需要がゼロになりにくい「縁の下の力持ち」タイプの企業です。

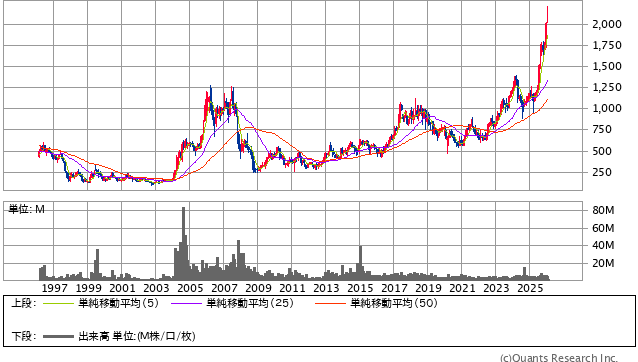

一方で、株価は30年で見ると長い停滞期もあり、直近は上向きでも買うタイミングと期待値の置き方が大事になります。

優待は割引券やカレンダー、QUOカード(条件あり)が中心で、派手な利回り狙いより「持ち続ける理由」づくりに向いた設計です。

株式情報

| 割安度 | 安全度 | 値動き傾向 | ||

| PER | PBR | 自己資本比率 | ROE | 信用倍率 |

| 16.47倍 | 1.65倍 | 62.9% | 11.30% | 10.98倍 |

| 優待&配当 | ||||

| 総合利回り | 配当利回り | 優待利回り | 権利確定月 | 優待最低取得額 |

| 2.26%+α | 2.26% | 算定困難(割引券中心) | 12月 | 212,100円 |

| 編集部おすすめ度 | 理由 |

| インフラに近いバルブ大手で、事業の土台は堅く財務も安定寄りです。ただ、30年で見ると長い停滞期もあり、いまの水準で“放っておけば増える”期待は置きにくいので評価は2/5です。優待は割引券中心で利回り換算しづらく、合う人には良いが万人向けではありません。買うなら過熱感が落ちた場面で、配当を受け取りながら長く付き合うのが無難です。 |

株主優待情報

キッツの優待は、主にグループ会社の割引・招待が中心です。

「使う人はしっかり得をするけど、使わない人は利回りが見えにくい」という性格の優待なので、生活圏や趣味にハマるかがポイントになります。

株主優待の内容

| 保有株数 | 優待内容(要点) |

| 100株以上 | グループ会社優待券(ホテル紅やの宿泊割引・温浴施設の割引、家庭用浄水器の優待価格販売、北澤美術館の招待券など)。 |

| 1,000株以上 | 上記+オリジナルQUOカード1,000円分+選択優待(北澤美術館カレンダー等から1点選択)。 |

| 2,000株以上 | 上記のQUOカードが2,000円分に増額。 |

| 3,000株以上 | 上記のQUOカードが3,000円分に増額。 |

| 長期保有 | 5年以上かつ1,000株以上の保有で、選択優待がもう1点追加(合計2点選択)。 |

100株だと「割引・招待が中心」なので、ホテル紅やや北澤美術館、浄水器関連を実際に使う人ほど満足度が上がる仕組みです。

一方で、QUOカードやカレンダーが付くのは1,000株以上が基本になるため、優待を“還元”として強く感じたい人は保有株数のハードルが高めです。

権利確定日と有効期限

権利確定月は12月です。

基準日(12月31日)に株主名簿に載っていることが必要なので、権利付き最終日までに購入して保有しておく流れになります。

発送時期の目安は、グループ会社優待券とQUOカードが3月下旬、カレンダーが12月初旬とされています。

また、新規株主向け(6月30日基準)として、1,000株以上の新規保有で北澤美術館のガラス工芸カレンダーを進呈する枠も案内されています。

会社情報

キッツは、東京都港区(汐留)に本社を置く、バルブの大手メーカーです。

バルブは、水やガス、空気、薬品などを「止める・通す・量を調整する」ための部品で、ビルの配管から工場の大きな設備まで幅広く使われます。

キッツの強みは、家庭用の身近な配管だけでなく、工業プラントやインフラ設備のような大きな現場にも入り込んでいることです。

世の中が止まらない限り水やエネルギーは動き続けるので、バルブの需要は「急にゼロ」になりにくい特徴があります。

事業は大きく分けると、主力のバルブ製造に加えて、材料に近い伸銅品(銅合金の棒など)、そしてグループのホテル事業(ホテル紅や)なども手がけています。

いわゆる飲食チェーンのように「店舗数で伸ばす会社」ではなく、製品が社会の配管や設備に入っていくことで売上が立つ会社です。

ブランドとしては、バルブ分野の「KITZ」そのものが看板で、建設向け・工業向け・海外向けなど、用途に合わせた製品を幅広くそろえています。

また、株主優待にも出てくる北澤美術館は、会社の歴史ともつながりのある存在で、地域文化の面でも関わりが見えるのが少し面白いところです。

全体としては「景気の追い風で伸びる年もあるけれど、基本はコツコツ積み上げ型」という性格で、派手さよりも堅実さが持ち味の企業と言えます。

編集部からのおすすめ情報

編集部のおすすめ:

株式情報から見る投資おすすめ度と根拠

長期目線で見ると、キッツは「事業の土台は強い」一方で、「買い方を間違えると長くしんどい」タイプの銘柄です。

バルブはインフラに近い部品なので、需要が消えにくく、会社の体力(自己資本比率が高め)もあり、倒れにくい安心感はあります。

こういう会社は、暴落局面でも意外と踏ん張ることがあり、ポートフォリオの“土台”としては悪くありません。

ただし、株価の30年チャートを見ると、ずっと右肩上がりで資産が増えるタイプではなく、長い停滞期や、上がった後に調整が続く局面もあります。

つまり「良い会社=いつ買っても勝てる」ではない、という典型です。

いまの水準は、利益や資産から見て“極端に割安”とは言いにくく、むしろ市場が強気になったときは割高に振れやすいゾーンに入ることがあります。

長期保有で大事なのは、買ったあとに多少下がっても配当を受け取りながら待てる価格かどうかです。

キッツの場合、配当利回りはそこそこありますが、爆発的に高いわけではないので、「高値づかみ」をすると回収に時間がかかりやすいです。

もう一つの見方として、設備投資や建設、インフラ更新の流れが来ると業績が良くなりやすく、逆に景気が冷えると受注や利益率が落ちやすい面もあります。

なので、長期で持つなら「景気が良いときに飛びつく」より、「不安が強いときに、じわっと仕込む」ほうが相性が良いです。

総合すると、キッツは“悪い銘柄”ではありません。

ただ、長期保有の主力にするには、いまの株価水準だと安全域が広いとは言いづらく、買うなら価格のゆとりを作ったうえで、配当を受け取りながら落ち着いて持つのが王道になります。

優待情報から見る投資おすすめ度と根拠

キッツの優待は、いわゆる「誰がもらっても嬉しい金券ドン」という設計ではありません。

100株だと割引券や招待券が中心なので、使わない人にとっては実質価値が出にくく、優待利回りを数字で評価しづらいのが正直なところです。

一方で、ホテル紅やの割引や温浴施設の割引、北澤美術館の招待券などは、ハマる人にはしっかり“体験価値”があります。

旅行や温泉が好きで、諏訪方面に行く機会がある人なら、優待を使う理由が毎年できます。

また、浄水器の優待価格販売も「ちょうど買い替えたい」「カートリッジが必要」という家庭には、実用性が高いです。

優待の本質は、利回りだけではなく「持ち続ける動機」になります。

キッツの優待はまさにそのタイプで、会社の事業(浄水器)や地域との関わり(美術館、ホテル)を通じて、株主と接点を作る設計です。

ただし、長期保有の“ご褒美感”が強くなるのは1,000株以上で、QUOカードやカレンダー選択が乗ってからです。

ここが悩ましいポイントで、長期で優待を楽しみたい気持ちは出るのに、必要な投資額が大きくなりやすいです。

だからこそ、優待目当てで無理に株数を増やすより、「自分が確実に使える範囲」で活用するのが上手いやり方です。

総合すると、優待だけで買いを決める銘柄ではありません。

ただ、生活圏や趣味に合う人にとっては、配当+優待(体験価値)の組み合わせで、長期保有の満足度を上げてくれる存在になります。

総合評価

株の土台(事業と財務)は堅めですが、30年チャートで見ると停滞期も長く、優待も万人向けではありません。

そのため総合評価は2/5とし、買うなら「割高感が落ちたタイミングで、配当を受け取りながらゆっくり」が合う銘柄です。